元紀事

政策&資本助力國產醫械發展,企業創新探索方興未艾

2020年初,新型冠狀病毒肺炎席卷中國,受疫情影響,醫用口罩、醫用防護品、核酸檢測盒、ECMO等醫療器械需求激增,部分醫療器械持續脫銷,相關部門也緊急出臺了加快審批、加強監管、保障醫療器械安全等多項政策。突如其來的疫情,對于醫療器械企業是一次“大考”,也是中國醫療器械行業發展的加速器。近年來,我國醫療器械政策環境持續改善,深化審評審批、高值耗材治理、DRG、SPD、醫聯體、分級診療、醫療器械注冊人制度等一批重大政策密集出臺。同時,隨著中國人口老齡化程度提高,人們對健康生活愈加重視,市場需求日益旺盛,醫療器械行業受到資本市場關注,正式邁入黃金發展期。

在此背景下,清科研究中心發布了《2020年中國醫療器械行業投融資分析報告》,通過對政策風向標、行業熱點聚焦、資本市場投資、退出情況等多個維度進行分析研究,深度剖析中國醫療器械產業發展特點及趨勢,以期為政府相關部門、投資人、創業企業和行業研究人員提供參考借鑒。

一、醫療器械種類多樣,政策支持力度加大,市場規模突破6000億元

醫療器械,是指直接或者間接用于人體的儀器、設備、器具、體外診斷試劑及校準物、材料以及其他類似或者相關的物品,包括所需要的計算機軟件。結合原國家食藥監總局《醫療器械分類目錄》和醫療器械市場投融資特點,本研究將醫療器械產品分為10個大類,包括:手術器械類、治療類、醫學成像類、生命支持及基礎器械類、植入類、專科類、體外診斷類、臨床檢測器械類、康復器械類等。

圖表 1 醫療器械主要類別(按產品屬性)

受早期國內工業起步晚、生產力發展水平低、基礎研究落后、研發技術人員匱乏等多種因素影響,中國醫療器械行業發展進程緩慢。近年來,中共中央、國務院各有關部委、國家藥品監督管理局等部門連續發布多項政策,提出通過市場倒逼和產業政策引導,推動企業提高創新和研發能力,促進做優做強,提高產業集中度,共同驅動醫療器械行業的現代化和標準化發展。總體而言,醫療器械領域政策主要集中在鼓勵醫療器械創新、進一步深化醫療器械審評審批改革、醫療器械標準體系的建設、醫療器械注冊人制度的推行、分級診療政策帶動基層醫療機構擴容、“醫改”的縱深發展等。

2019年7月31日,國務院發布《治理高值醫用耗材改革方案》,正式開始深入治理醫用耗材,規范醫療服務行為,控制醫療費用不合理增長。這一舉措是國家對藥品“量價掛鉤,統一采購”的延續和擴容。方案明確提出,2019年底前取消醫用耗材加成,持續完善分類集中采購辦法,對于臨床用量較大、采購金額較高、臨床使用較成熟、多家企業生產的高值醫用耗材,按類別探索集中采購,鼓勵醫療機構聯合開展帶量談判采購,積極探索跨省聯盟采購。2020年1月14日,《第一批國家高值醫用耗材重點治理清單》出爐,清單中包括金屬骨固定器械、導絲、耳內假體、髖關節假體、顱骨矯形器械等18種醫療器械。

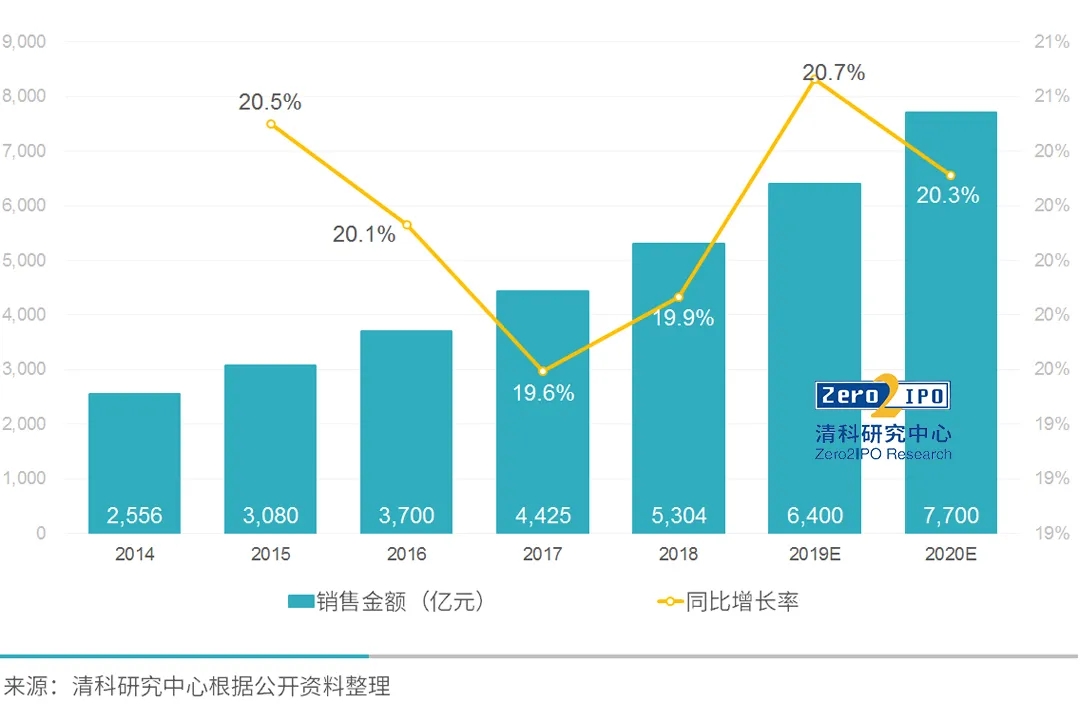

隨著醫療器械政策環境持續改善,國產自主創新器械不斷問世,資本助力行業加快兼并重組,中國醫療器械市場規模持續增長。2014-2018年,中國醫療器械市場規模從2556億元持續增長至5304億元,五年間市場規模擴大了一倍,年均增長率約20.0%,按照20%的同比增長率估算,預計2020年中國醫療器械市場規模將達到7700億元。

圖表 2 2014-2020E中國醫療器械市場規模情況(億元)

二、產業鏈上游發展迅速,中游市場集中度低,下游擴容空間大

從醫療器械產業鏈來看:上游主要是醫療器械用原材料、零部件供應、第三方服務等;中游主要是醫療器械、耗材、IVD所需試劑等;下游主要是各類醫療機構,包括公立醫院、中小型民營醫院、獨立檢驗機構、私人客戶等。

圖表 3 醫療器械全產業鏈圖

來源:清科研究中心根據公開資料整理。

整體來看,醫療器械產業鏈上游技術日漸成熟,發展速度較快,對進口原材料、零部件及生物制劑產品的依賴度逐漸降低,國產替代進口成為發展主旋律。產業鏈中游產品研發投入不足,缺乏自主創新,市場集中度低。大部分國產醫療器械缺乏先進高附加值的創新產品,部分關鍵核心技術尚未完全攻克,技術水平和專業化程度有待提高。醫療器械行業下游擴容空間大,檢驗器械、家用醫療器械、康復器械需求增加。這主要是受三方面因素影響:一是政策拉動基層醫療機構擴容,對醫療器械的需求增加;二是為滿足患者對精準醫療的需求,獨立檢驗機構發展增速;三是隨著老齡化的深入和人們對健康生活關注度的提升,體檢機構和家用醫療設備需求上升。

三、2017年行業投資大爆發,隨后逐步回歸到“精挑細選”價值投資

近年來,中國醫療器械行業逐漸成為資本市場新寵,但受整體經濟環境影響,2018年以來,醫療器械市場投資的盲目狂熱逐漸褪去,回歸到“精挑細選”價值投資。伴隨著整個行業的快速發展,我國醫療器械行業已進入洗牌時期,以代銷、仿制、生產低值耗材為主營業務的低技術含量、低創新能力的中小企業將會被淘汰,而享有政策優惠,注重研發和創新的高科技醫療器械公司,也將抓住機遇,整合優勢,高速發展。

根據清科研究中心《2020年中國醫療器械行業投融資分析報告》,2014-2019年,中國醫療器械行業累計披露投資案例1548起,披露投資金額833.6億元。其中,2017年是中國醫療器械行業投資大爆發的一年,投資案例數、投資金額雙雙達到歷年峰值,其中披露投資案例361起,同比增長31.8%,投資金額達236.3億元,同比增長36.5%。2018年,隨著投資市場逐漸趨于理性,投資者在對投資標的的選取上變得謹慎,更加傾向于投資真正具備技術壁壘的創新企業。受整體經濟環境的影響,2019年中國醫療器械行業投資明顯下滑,披露投資案例數和投資金額分別同比下降了53.5%、56.1%。

圖表 4 2014-2019年中國醫療器械行業整體投資情況

隨著國家對醫療器械利好政策的不斷兌現,疊加產業鏈上游、中游國產替代速度加快,下游基層醫療機構擴容、人口老齡化加劇等帶來的需求增長,技術實力雄厚的研發驅動型企業的利潤逐年增加,以研發和創新為主的醫療器械公司規模將日益擴大。此外,行業發展處在變革時期,優勝劣汰將進一步加速行業整合,經過近年市場的打磨和產品的迭代,投資機構傾向于在企業估值低位時進場配置,會更加嚴謹的篩選優質投資標的。

四、A、B輪占比高,擴張期、成熟期企業受青睞,北上廣占據半壁江山

根據清科研究中心《2020年中國醫療器械行業投融資分析報告》,2014-2019年,從投資輪次看,中國醫療器械行業的投資主要以A輪和B輪為主,兩個輪次總投資案例數943起,合計占比超過60.9%;總投資金額420.1億元,合計占比超過50.4%。從投資階段看,2014-2019年,投資機構更多投資于處于擴張期和成熟期的醫療器械企業,擴張期、成熟期企業案例數占比超過64.3%,投資金額占比超過86.5%。其中比較值得關注的投資事件有:邁瑞醫療在2016年12月獲得國泰投資、恒泰華盛、大營資本等多家機構的聯合B輪融資,金額達70.67億元;華大智造在2019年5月獲得金石投資、松禾資本、東證資本等聯合2億美元A輪融資。

從投資地域看,2014-2019年,中國醫療器械行業投資地域分布廣泛,涉及國內多個省市。中國醫療器械行業投資相對集中在北京、廣東、上海三地,披露投資案例數分別為341起、268起、265起,合計874起,占全部投資案例數的56.5%;投資金額數分別為140.8億元、165.2億元、181.2億元,合計487.2億元,占全部投資金額的58.4%。此外,醫療器械行業投資熱度較高的還有江蘇、浙江、山東、湖北等地。

整體來看,中國發展活躍的醫療器械企業相對集中在東部沿海地區,平均成立時間一般超過20年,主要產品集中在體外診斷制劑及檢驗儀器、醫學影像等細分領域。根據公開數據,2018年,中國醫療器械企業TOP10總營收為583億元人民幣,占2018年中國醫療器械市場規模的11%,遠低于全球醫療器械市場44%的行業集中度。

圖表 5 2018年中國醫療器械企業營收TOP10

來源:清科研究中心根據公開資料整理。

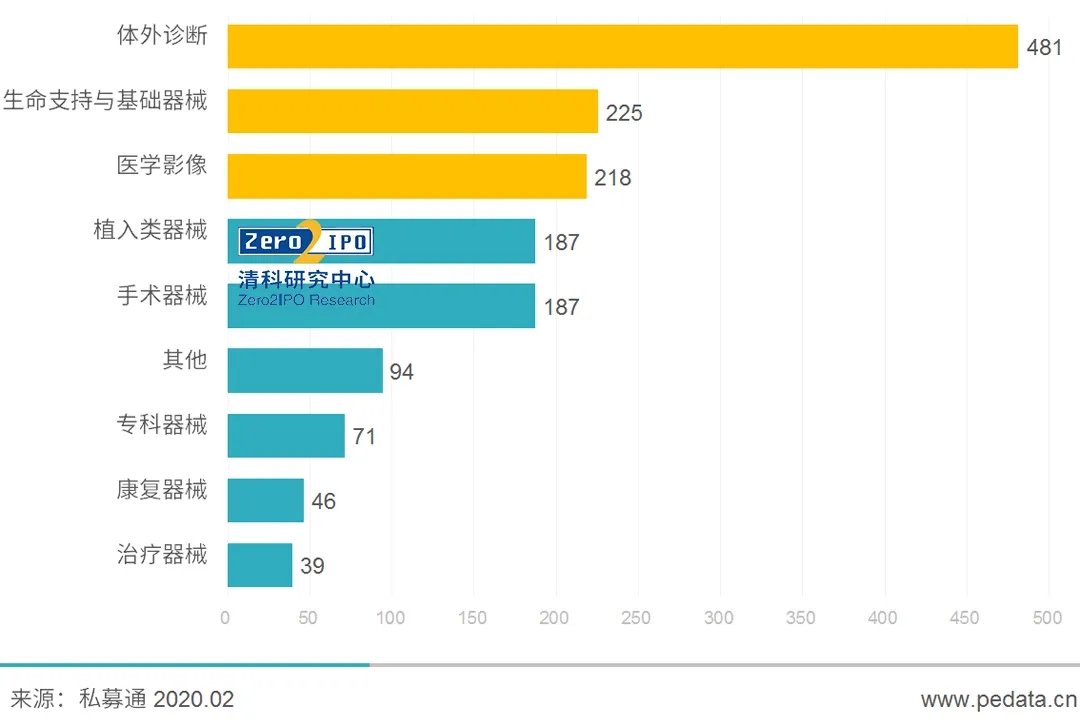

五、體外診斷、生命支持與基礎器械、醫學影像等領域投資熱度高

根據清科研究中心《2020中國醫療器械行業投融資分析報告》,2014-2019年,從細分行業上看,中國醫療器械行業的投資主要集中在體外診斷、生命支持與基礎器械、醫學影像三個領域。從披露投資案例數看,體外診斷、生命支持與基礎器械、醫學影像分別為481起、225起、218起,合計占總披露投資案例數的59.7%;從披露投資金額看,體外診斷、生命支持與基礎器械、醫學影像分別為204.8億元、188.61億元、183.71億元,合計占總投資金額的69.2%。

圖表 6 2014-2019年中國醫療器械細分行業投資情況(按投資案例數,起)

六、IPO依然是投資機構最優選擇的退出方式,退出案例占比超50%

近年來,我國醫療器械領域投資主要以創業型資本和成長型資本為主。一方面,中國醫療器械行業發展起步晚,企業發展初期多以分銷、代銷為主,積累原始資金,對企業未來的規劃不明確。另一方面,醫療器械行業有很高的技術壁壘,中小企業難以投入大量資金和人力去自主研發,融資需求雖然大,但產品研發成功與否還有待時間驗證。因此,早期機構往往出于對風險因素的考慮,對醫療器械企業投資較為謹慎,而起步較早的醫療器械企業,在前期企業發展積累足夠資本后,對內自主研發、對外并購,成果頗豐,伴隨政策利好,因此受到VC和PE的高度關注。

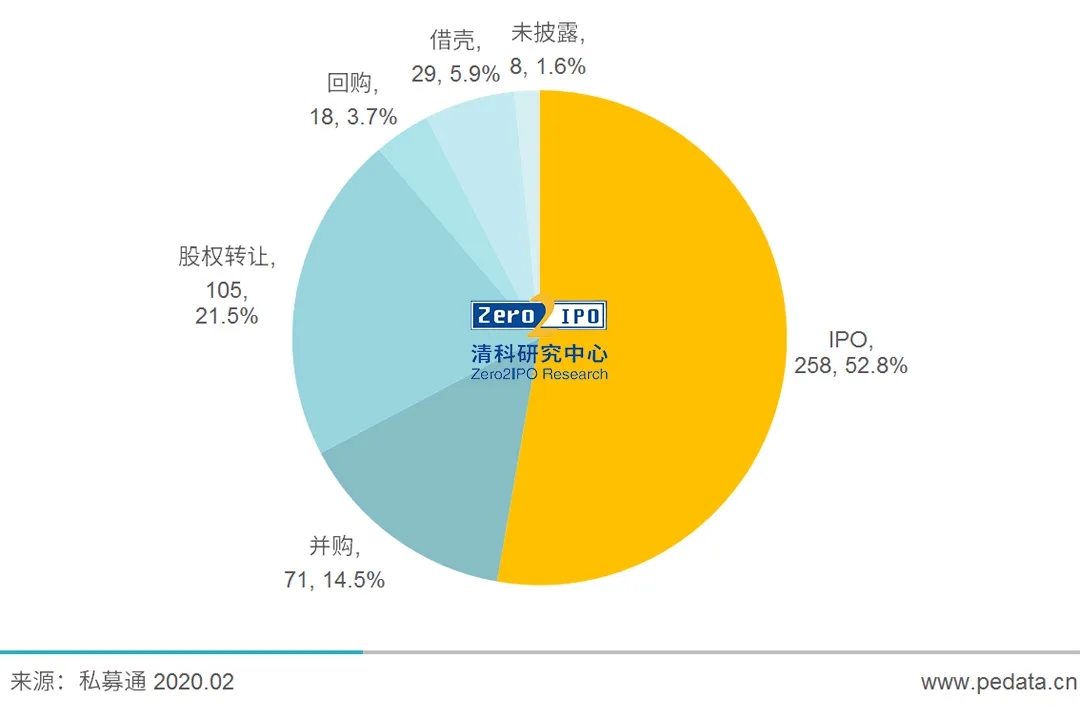

目前,中國醫療器械投資市場最主要的退出方式包括首次公開上市(IPO)、兼并收購、股權轉讓等。通過IPO退出是獲得高回報最理想的方式,并可為成功退出的投資機構帶來較高的聲譽。

根據清科研究中心《2020中國醫療器械行業投融資分析報告》,2014-2019年,中國醫療器械行業退出案例數共488筆,退出金額共501.0億元。其中,IPO退出258筆,占總退出案例的52.8%,退出金額達347.37億元,占總退出金額的69.3%;其次是以并購的方式退出,共71筆事件,數量占比14.5%,退出金額達83.19億元,占總退出金額的16.6%。

圖表 7 2014-2019年中國醫療器械行業機構退出方式(按退出案例數,筆)

作為全球最具潛力的醫療器械市場,我國醫療器械行業的成長空間巨大,一場全行業的變革已經拉開帷幕。從資源來看,中國豐富的物質原料、制造業基礎和大量回流的醫學人才,無疑是中國醫療器械行業發展的堅實基礎。從供給方面來看,醫療器械產業上游發展加速,已實現較大部分的自產,核心技術研發水平和產品化能力也有明顯提升,國產替代進程進一步加快。從市場需求來看,中國人口老齡化的加深,分級診療政策拉動基層市場擴容,人們對健康生活的追求等,都將成為中國醫療器械發展的持續動力。從政策來看,中國從器械標準化體系建設、深化審評審批等方面加強嚴格的核查與監管,監督各企業的行為及其產品的質量,各企業也應根據自身產品,及時調整發展戰略。

當前,中國醫療器械行業整體呈現低技術化、低集約化、低附加值的格局,中小企業多,市場競爭散亂,缺乏規范化管理。縱觀全球醫療器械巨頭發展歷程,并購都是不可或缺的一環。因此,在加大研發、實現技術升級和產品顛覆的同時,通過并購整合核心業務、降低內部研發風險、提高市場份額,也成為醫療器械企業的新發展模式。總體來說,對內加大研發,對外整合并購,將會成為我國醫療器械企業加速成長的必經之路。“銷售+研發+并購”三駕馬車,將共同拉動國內醫療器械企業未來的可持續增長。